بررسیهای ما در آستانه یکماهگی سامانه فام نشان میدهد طراحی و عملکرد آن دستکم در خراسان رضوی با هدفی که بیان شد فاصله دارد.

فرزانه شهامت - اموال مازاد بانکها چندهزار میلیارد تومان است؟ چندچندم آن مربوط به اموال تملک شده است؟ کدام بانکها بیشترین میزان اموال مازاد و منجمد را دارند؟ چرا این اموال فروخته نمیشود تا بخشی از کسری منابع بانکها را که هر از چندی خبرساز میشود جبران کند؟ این سؤالها و پرسشهای متعدد دیگر به این دلیل مطرح است که عملکرد بانکها به عنوان امینهای سپردههای مردمی برای مردم که مالکان اصلی سرمایه بانکها هستند، هیچوقت روشن نبوده است و نیست. نه فقط برای ما بلکه مسئولان عالی نیز از جزئیات آن خبر ندارند و پای دادن آمار که به میان میآید، استفاده از واژههای حدود، تقریب و برآورد، جزء جداییناپذیر صحبتهایشان میشود. «فام» سامانهای بود که آذر امسال با هدف نور انداختن به گوشهای از این تاریکخانه راهاندازی شد. عنوان فام، برگرفته از حروف ابتدایی این عبارت است: فروش اموال مازاد. هرچند به گفته معاون امور بانکی وزارت امور اقتصادی و دارایی مهمترین دلیل عرضه اموال مازاد بانکها برای فروش، شفافسازی و تعیین دقیق آنها برای عموم جامعه است، بررسیهای ما در آستانه یکماهگی این سامانه نشان میدهد طراحی و عملکرد آن دستکم در خراسان رضوی با هدفی که بیان شد فاصله دارد.

طراحی ابتدایی

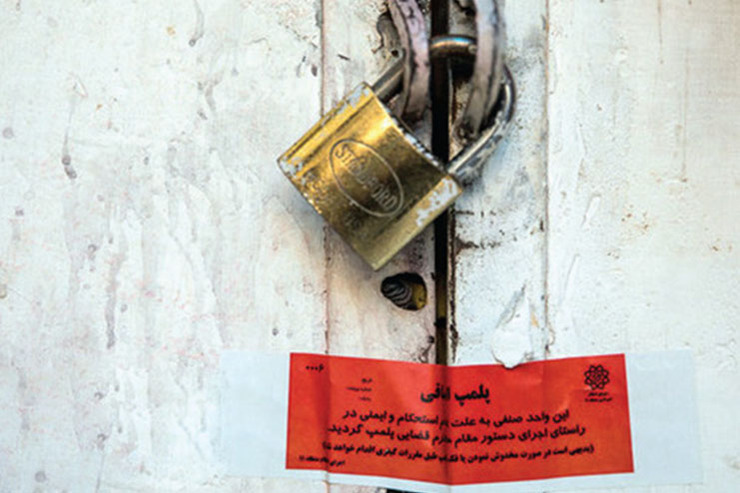

برآوردهای وزارت امور اقتصادی و دارایی در مورد میزان اموال و داراییهای بانکها عددی با ۱۴ صفر ناقابل است. در گام نخست قرار است از این ۱۰۰ هزار میلیارد تومان، امکان فروش ۱۷ هزار میلیارد تومان اموال تملیکی فراهم شود. املاک تملیکی به مواردی اشاره دارد که وثیقه تسهیلات بانکی بودهاند و به دلیل ناتوانی وامگیرنده در پرداخت تسهیلات به مالکیت بانک درآمدهاند. نکته شایان تأمل، تعداد کارخانههایی است که در فهرست املاک یادشده وجود دارد که تعداد آنها بالغ بر ۱۲۴۶ مورد است. ۲۵۰ شعبه بانکی که بهدلیل ادغام بانکها تعطیل شدهاند نیز در فهرست اموال تملیکی قابل فروش قرار دارند. آخرین دادهها نشان میدهد مازندران با ۱۱.۳ درصد بالاترین سهم را از کل املاک تملیکی به خود اختصاص داده است. بانکهای ملی، کشاورزی، ملت و صادرات هم ۴ بانکی هستند که بیش از ۵۰ درصد اموال مازاد بانکها را در اختیار دارند. در کنار نقطه قوت این سامانه که مردم عادی را به جمع خریداران بالقوه اموال مازاد بانکها اضافه کرده است، چند نقطه منفی برجسته به نظر میرسد. نقاطی که باعث میشود این سامانه، همان طور که پیش از این بیان شد، در رسالت خود که ایجاد شفافیت برای مردم است، موفق ارزیابی نشود. طراحی ابتدایی این سامانه و تعبیه نشدن ابزارهای حداقلی برای جستوجو یکی از نقاط منفی فام است که احصای آمار استانی و ملی را تقریبا ناممکن میکند و باعث میشود کسب داده جز با صرف ساعتها زمان ممکن نباشد. به بیان دیگر تاریکخانه اموال مازاد بانکها با وجود فام، همچنان برای مردم تاریک و مبهم است. دلیل دیگر، فقدان مبلغ کارشناسیشده برای املاک متعدد است. تعداد این املاک فقط در خراسانرضوی بالغ بر ۵۸ مورد است.

برآوردهای وزارت امور اقتصادی و دارایی در مورد میزان اموال و داراییهای بانکها عددی با ۱۴ صفر ناقابل است. در گام نخست قرار است از این ۱۰۰ هزار میلیارد تومان، امکان فروش ۱۷ هزار میلیارد تومان اموال تملیکی فراهم شود. املاک تملیکی به مواردی اشاره دارد که وثیقه تسهیلات بانکی بودهاند و به دلیل ناتوانی وامگیرنده در پرداخت تسهیلات به مالکیت بانک درآمدهاند. نکته شایان تأمل، تعداد کارخانههایی است که در فهرست املاک یادشده وجود دارد که تعداد آنها بالغ بر ۱۲۴۶ مورد است. ۲۵۰ شعبه بانکی که بهدلیل ادغام بانکها تعطیل شدهاند نیز در فهرست اموال تملیکی قابل فروش قرار دارند. آخرین دادهها نشان میدهد مازندران با ۱۱.۳ درصد بالاترین سهم را از کل املاک تملیکی به خود اختصاص داده است. بانکهای ملی، کشاورزی، ملت و صادرات هم ۴ بانکی هستند که بیش از ۵۰ درصد اموال مازاد بانکها را در اختیار دارند. در کنار نقطه قوت این سامانه که مردم عادی را به جمع خریداران بالقوه اموال مازاد بانکها اضافه کرده است، چند نقطه منفی برجسته به نظر میرسد. نقاطی که باعث میشود این سامانه، همان طور که پیش از این بیان شد، در رسالت خود که ایجاد شفافیت برای مردم است، موفق ارزیابی نشود. طراحی ابتدایی این سامانه و تعبیه نشدن ابزارهای حداقلی برای جستوجو یکی از نقاط منفی فام است که احصای آمار استانی و ملی را تقریبا ناممکن میکند و باعث میشود کسب داده جز با صرف ساعتها زمان ممکن نباشد. به بیان دیگر تاریکخانه اموال مازاد بانکها با وجود فام، همچنان برای مردم تاریک و مبهم است. دلیل دیگر، فقدان مبلغ کارشناسیشده برای املاک متعدد است. تعداد این املاک فقط در خراسانرضوی بالغ بر ۵۸ مورد است.

همکاری بدون الزام

از مهمترین نکات منفی فام، ملزم نبودن بانکها به فروش اموال مازاد خود از طریق این سامانه است. دبیر کمیسیون هماهنگی بانکهای استان دراینباره به شهرآرا میگوید: فام، وابسته به یک شرکت خصوصی است و برای برگزاری مزایدهها نقش تسهیلگر را دارد و موجب کاهش تصدیگری دولت میشود.

حسن مونسان تأکید میکند: بانکها برای ارائه دادهها و فروش اموال مازاد خود از طریق این سامانه الزامی ندارند و میتوانند خودشان مزایده را برگزار کنند. او بر روی فقدان آمار به عنوان یک کاستی دیرینه انگشت میگذارد و با اذعان بر فقدان آمار اموال مازاد و املاک تملیکی بانکهای استان ادامه میدهد: شورای هماهنگی بانکهای استان از عملکرد سامانه فام در خراسان رضوی اطلاعی ندارد.

صحبتهای او به این معناست که دادههای این سامانه، حتی نمیتواند شمای کلی و برآوردی تخمینی از وضعیت اموال منجمد بانکهای استان و کشور ارائه کند. به طور مثال معلوم نیست ۷۶۸۰ میلیارد ریال املاک عرضهشده در این سامانه در خراسانرضوی، چند درصد از کل اموال مازاد یا حتی املاک تملیکی بانکهای استان را تشکیل میدهد. استقبال پایین بانکهای استان از این سامانه، دستکم در یک ماه پس از رونمایی رسمی آن نیز نیاز به کنکاش چندانی ندارد. مقایسه ارزش برآورد شده برای کل واحدهای تولیدی تملک شده در استان که ۸۰ هزار میلیارد ریال برآورد میشود با ۷۶۸۰ میلیارد ریال املاک عرضهشده در فام، مؤید این مطلب است.

سهم تولید پایین نیست

آیا پایین بودن تعداد واحدهای تولیدی عرضهشده در فام، در مقایسه با دیگر املاک مانند انواع زمین، به معنی سهم پایین این واحدها از کل املاک تملیکی است؟ پاسخ به این سؤال به اندازه حل یک معادله دومجهولی ناممکن است. از آنجا که تعداد کل واحدهای تملیکی استان نامعلوم است، از روی ۵۰ واحد عرضهشده برای فروش در فام نمیتوان به نتیجه خاصی رسید. نکته بعدی را دبیر شورای گفتوگوی دولت و بخش خصوصی خراسان رضوی بیان میکند و میگوید که حتی در صورت پایین بودن تعداد واحدهای تولیدی از مجموع اموال تملیکی، باز هم نمیتوان به زیانی که تولید کنندگان از بدهی به سیستم بانکی متحمل میشوند، پی برد، چون بسیاری از املاک تملک شده، مانند آپارتمانها و زمینها، مربوط به وثایق واحدهای تولیدی است. علیاکبر لبافی ادامه میدهد: در بخشنامههای متعدد تأکید شده است که اولویت نخست وثایق باید محل مصرف منابع بانکی باشد، یعنی اگر وام برای واحد تولیدی باشد، بانک باید همان واحد را به عنوان وثیقه قبول کند، اما چون ماده ۳۷ تأمین اجتماعی برای واگذاری واحدهای تملک شده، سنگاندازی میکند، بانکها به اذعان چندباره دبیر کمیسیون هماهنگی بانکهای استان، از قبول واحد تولیدی به عنوان وثیقه امتناع میکنند. در نتیجه تولیدکنندهای که ملک مورد قبول بانک را نداشته باشد، باید با دادن مبلغی توافقی و پذیرفتن هزینهای سربار، کسی را که چنین ملکی دارد متقاعد به وثیقهگذاری در بانک کند. او اضافه میکند: ابعاد فقدان شفافیت در عملکرد بانکها را باید فراتر از فام دید. این موضوع، مصداقهای متعدد دیگری نیز دارد. مواردی مثل همکاری نکردن با کمیسیون هماهنگی بانکهای استان، ارائه ندادن گزارش میزان منابع و نحوه هزینه کرد آنها و ....

ارسال نظرات

دیدگاه های ارسال شده توسط شما، پس از تائید توسط شهرآرانیوز در سایت منتشر خواهد شد.

نظراتی که حاوی توهین و افترا باشد منتشر نخواهد شد.