گزارش آگهی

تحلیل تکنیکال یکی از بهترین ابزارهای تحلیل سهام در بازار بورس است. سرمایهگذاران با استفاده از این ابزار، زمان مناسب برای سرمایهگذاری در نمادهای مختلف بورسی را کشف میکنند. با استفاده از تحلیل تکنیکال و ابزارهایی که در آن وجود دارد شما میتوانید نقاط ورود و خروج از سهم را پیشبینی و در این فرآیند به سود معقول و ایدهآلی دست پیدا کنید. الگوی سر و شانه به نوعی در راستای الگوی قیمتی سهام است و بین سهامداران از ارزش خاصی برخوردار است. برای آشنایی با نحوه استفاده از این الگو در فرآیند تحلیل تکنیکال، با ما همراه باشید.

الگوی سر و شانه و انواع آن

الگوی سر و شانه یکی از مباحث مهم و پرطرفدار در تحلیل تکنیکال است. برای یادگیری این روش تحلیل میتوانید از کتابها و مقالات مختلف بهره ببرید یا در دورههای آموزشی کارگزاری آگاه شرکت کنید. در این دورهها علاوه بر یادگیری تمامی موارد مهم تحت نظر اساتید باتجربه، امکان رفع اشکال نیز وجود دارد. برای مطالعه خودآموز نیز میتوانید به مقالات و کتابهای بآشگاه مشتریان مراجعه کنید.

الگوی سر و شانه در تحلیل تکنیکال جزو الگوهای برگشتی است. الگوهای برگشتی بیشتر از این جهت شناخته شده هستند که روند قیمت در آنها بعد از تشکیل الگو تغییر جهت خواهد داد. الگوی سروشانه از نظر ظاهری از سه قله تشکیل شده است که دو قله بیرونی در آن با هم برابر و قله وسط از قلههای کناره بلندتر است. در فرایند تحلیل تکنیکال سرمایهگذاران با استفاده از الگوی سروشانه قادر هستند که روند تغییر بازار از نظر قیمتی را پیشبینی کنند. این الگو به عنوان یکی از محبوبترین و قابل اعتمادترین الگوهای برگشتی در پروسه تحلیل سهام به شمار میآید و سرمایهگذاران همیشه از این ابزار در تحلیلهای خود استفاده میکنند. شما با استفاده از این سهم میتوانید به این نتیجه مهم برسید که سهم با روند صعودی یا نزولی رو به پایان است یا خیر؟!

طی تجربه و الگوهایی که در نمودار سهمهای مختلف شکل گرفته، الگوی سروشانه زمانی پدید میآید که قیمت سهم به سقف خود رسیده باشد و در ادامه به کف آخرین حرکت صعودی خود برگردد. بعد قیمت از سقف قبلی بالاتر رفته تا دماغه لازم را بسازد و در ادامه به کف اولیه خود برمیگردد و در نهایت قیمت برای بار آخر حالت صعودی به خود گرفته و به ارتفاع قله اول میرسد و روند نزولی را در پیش میگیرد. برای اطلاع از انواع الگوی سروشانه در تحلیل تکنیکال لازم است بدانید که به صورت کلی ما دو نوع الگوی سروشانه سقف و کف داریم که در ادامه به بررسی و ارزیابی دقیقتر آنها میپردازیم.

الگوی سروشانه سقف

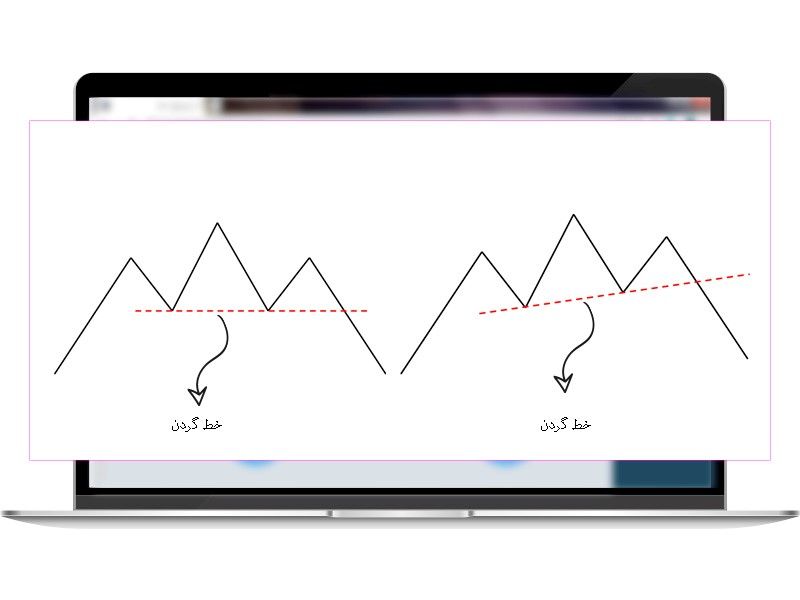

این الگو معمولا زمانی شکل میگیرد که نمودار سهم در پایان یک حرکت صعودی باشد و منجر به تغییر جهت بازار و کاهش قیمت سهم میشود. در این نوع از الگوی سروشانه ما با سه قله طرف هستیم. همانطور که حدس میزنید ارتفاع قله وسط به مراتب بیشتر از ارتفاع قلههای کناری است که به اصطلاح به قله وسط همان سر الگو نیز گفته میشود. برای درک بیشتر از شکل این الگو در نمودار به تصویر زیر توجه کنید:

زمانی که شما برای انجام معاملات یک سهم حاضر بودید و این الگو را در نمودار سهم یافتید، باید صبر داشته باشید که خط گردن مطابق تصویر شکسته شود. در این روند طی تجربه بهتر است که این شکست با قدرت بیشتری همراه باشد. زمانی که خط گردن با یک حرکت سریع و فوری و با قدرت زیاد، قیمت سهم شکست و شما به عنوان یک سرمایهگذار از این موقعیت جا مانده باشید بهتر است که منتظر حرکت برگشتی نمودار یا همان پولبک باشید و در این موقعیت وارد سهم شوید. در این میان یک نکته بسیار مهم وجود دارد که باید توجه داشته باشید که بین شانه چپ و سر یک واگرایی را تشخیص دهید چون همین واگرایی یک تایید قوی برای تشکیل الگوی سر و شانه سقف است.

همانطور که در تصویر بالا مشاهده میکنید خط گردن دارای یک شیب ملایم است. دقت داشته باشید که در بعضی از موارد این خط بدون شیب و افقی درمیآید. این دو حالت آنچنان هم با هم متفاوت نیستند. اگر این خط گردن در الگوی سروشانه سقف دارای شیب منفی بود، نشاندهنده این است که بازار ضعیف عمل میکند و شانه راست ضعیفی در الگو شکل خواهد گرفت. در این موقعیت شما به عنوان یک سهامدار به منظور سیگنال خروج یا فروش سهم باید صبر بیشتری داشته باشید چون در خط گردن با شیب منفی این سیگنال کمی دیرتر از معمول نمایش داده میشود. حال در نقطه مقابل این حالتی که اشاره شد، خط گردن صعودی در الگوی سروشانه سقف، نشاندهنده بازار قوی و موقعیت خیلی بهتر است.

تشخیص حد سود و زیان در الگوی سروشانه سقف

همانطور که از تصویر پایین پیدا است حد زیان الگو، بالای شانه راست جای دارد. توجه داشته باشید که بنا به عرضه و تقاضا ممکن است الگوی سروشانهای به وجود بیاید که ارتفاع شانه راست به سر نزدیک باشد که در این موقعیت شما به عنوان تحلیلگر میتوانید حد زیان خود را بالای ناحیه سر الگو قرار دهید تا با استفاده از این روش حد زیان را مطمئنتر پیشبینی کنید.

حال برای به دست آوردن حد سود کافی است که فاصله یا ارتفاع ناحیه سر الگو تا خط گردن را اندازهگیری کنید و در ادامه از نقطهای که خط گردن شکسته شده است به سمت پایین اعمال کنید:

الگوی سروشانه کف

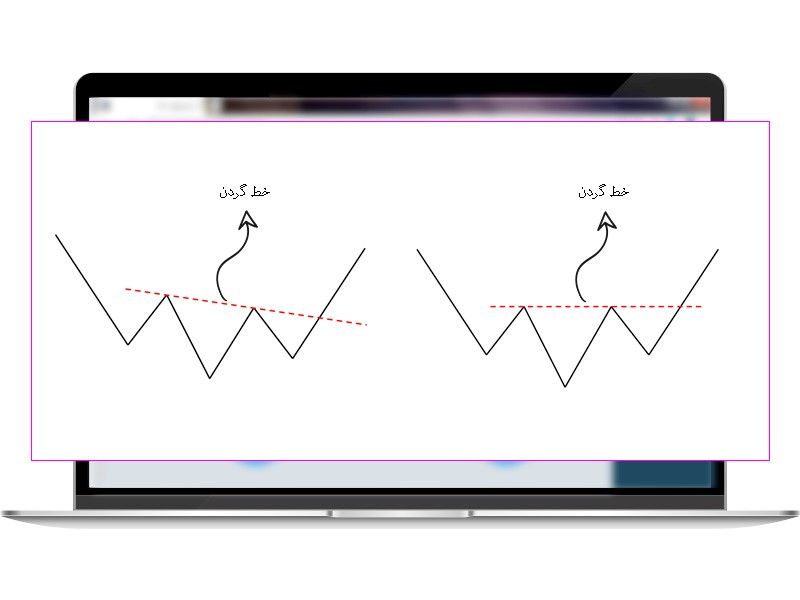

نام دیگری که برای این الگو درنظر گرفته شده، الگوی معکوس است چرا که نکات ذکرشده در بخشهای قبلی در خصوص حد سودوزیان در الگوی سروشانه سقف نیز در این الگو صادق است. الگوی سروشانه کف با یک حرکت نزولی در روند نمودار سهم شکل میگیرد که درنهایت باعث تغییر حرکت بازار به سمت بالا خواهد شد. طبق تصویر زیر مشاهده میکنید که شکل ظاهری این الگو از سه کف تشکیل شده است که ارتفاع کف میانی نسبت به طرفین بیشتر است و در این بخش هم به اصطلاح این قله میانی سر الگو را شکل داده است. برای آشنایی بیشتر با شکل ظاهری الگوی سروشانه کف به تصویر زیر دقت کنید:

با توجه به نمودار سهم باید بدانید که با تشکیل الگوی سروشانه سقف باید منتظر شکست خط گردن باشید. مانند حالت قبلی هر مقدار که شکست خط گردن با قدرت بیشتری شکل بگیرد در نهایت موقعیت بهتری فراهم میشود. اگر این شکست به وجود آمد و امکان ورود به سهم را نداشتید میتوانید در آینده منتظر شرایط پولبک باشید تا در آن نقطه به راحتی بتوانید وارد پوزیشن خرید شوید.

تشخیص حد سود و زیان در الگوی سر و شانه کف

در این الگو باید توجه داشته باشید که حد زیان به صورت معمول در ناحیه زیر شانه راست قرار میگیرد. برای پیشبینی حد زیان مطمئنتر میتوانید زیر قسمت سر الگو را درنظر داشته باشید البته به این اصل هم دقت داشته باشید که فاصله شانه راست از سر خیلی زیاد نباشد. برای تشخیص حد سود در این الگوی سر و شانه باید بگوییم که به فاصله سر تا خط گردن دقت داشته باشید که باید از نقطهای که خط گردن شکسته میشود، به سمت بالا اعمال کنیم. برای درک بهتر به تصویر زیر دقت کنید:

تفاوت الگوی سر و شانه سقف و کف در چیست؟

در الگوی سر و شانه کف شما باید توجه کنید که فرایند شکسته شدن خط گردن برای کامل شدن الگو یک امر ضروری است و همچنین روشهای به دست آوردن قیمتهای هدف همانند الگوی سروشانه سقف است. در این میان تفاوتی که ممکن است به چشم بیاید این است که در الگوی سر و شانه کف تمایل بیشتری به منظور حرکت بازگشتی به سمت گردن وجود دارد که بعد از روند نزولی در قیمت سهم به وجود میآید.

یک راه مناسب برای اشاره به این تفاوت وجود دارد و آن هم این که هر بازار با تجریه یک رکود یا سکون قابلیت این را دارد که نزول کند. در این میان کم شدن تقاضا از جانب سرمایهگذاران برای هدایت بازار به سمت شرایط نوزولی اکتفا میکند. به این اصل هم توجه کامل داشته باشید که هیچ بازاری بعد از تجربه یک سکون نمیتواند یک دفعه صعود را تجربه کند. قیمتها تنها در صورت برتری یافتن تقاضا بر عرضه و هجوم بیشتر خریداران نسبت به فروشندگان میتوانند صعود کند.

کلام آخر

همانطور که در بخش ابتدایی اشاره کردیم، تحلیل تکنیکال به عنوان یکی از بازوان قدرتمند در زمینه تحلیل سهم در بازار بورس به شمار میآید. شما به عنوان یک سرمایهگذار یا سهامدار میتوانید با بهره گرفتن از روشهایی مانند الگوی سر و شانه در تحلیل تکنیکال، نقطه یا پوزیشن مناسب برای خریدوفروش سهم را پیشبینی کنید. الگوی سر و شانه در الگوهای بازگشتی مورد بررسی قرار میگیرد که طی تجربه این الگو از محبوبیت و اعتبار زیادی بین تحلیلگران برخوردار است.